30. listopadu 2016 | Tiskové zprávy

Objem ohroženého dluhu klesl meziročně téměř o desetinu

Celkový dluh obyvatel dosáhl koncem třetího čtvrtletí letošního roku výše 1,92 bilionu korun, je to o 134 miliard více než ve stejném období minulého roku. Počet lidí s dluhem se meziročně snížil jen nepatrně na 3,06 milionu osob. Počet úvěrových smluv se meziročně také snížil, a to o 65 tisíc na 5,8 milionu aktivních smluv. Výrazně se snížil dále objem ohroženého dluhu, který klesl o 9 % na 46,3 miliardy korun. Vyplývá to z dnes zveřejněných údajů Bankovního a Nebankovního registru klientských informací.

Objem dlouhodobého dluhu poprvé v historii přesáhl hodnotu 1,5 bilionu korun, když ve 3. čtvrtletí činil 1,51 bilionu. Důvodem je zvýšený zájem o hypoteční úvěry. „Úvěrový trh letos těží z nebývale vysokého zájmu o hypoteční úvěry, kterému nahrávají dlouhodobě rekordně nízké úrokové sazby a nízká nezaměstnanost. Tyto faktory přitom ovlivňují i celkovou ochotu lidí k půjčkám,“ komentuje situaci Zuzana Pečená, výkonná ředitelka Bankovního registru klientských informací. Objem dlouhodobého dluhu přitom rostl nejrychleji u věkových kategorií 25-29 let a 45-54 let, a to shodně o 10 %.

Objem krátkodobého dluhu nejrychleji rostl u mladých lidí ve věku 15-24 let (+ 15 %) a ve věkové kategorii 25-29 let (+ 11 %).

Objem nespláceného dluhu výrazně klesl

Koncem třetího čtvrtletí 2016 nesplácelo své dlouhodobé dluhy 30 371 lidí, což bylo meziročně o 8 % méně. Krátkodobé závazky nesplácelo 303 240 lidí, což bylo naopak o 8 % více než před rokem. Nejrychleji se přitom počet lidí s ohroženým krátkodobým dluhem zvýšil ve věkové kategorii 15-24 let (+ 38 %) a u lidí ve věku 25-29 let (+ 15 %). Podíl mladých lidí s krátkodobým dluhem ve věku 15-24 let, kteří mají problémy se splácením svých závazků, dosahuje již 16 %. Jinými slovy, každý šestý mladý člověk má problémy se splácením krátkodobého dluhu. Věková skupina 15–24 let je přitom také jedinou skupinou, u které se meziročně zvýšil počet lidí nesplácejících dlouhodobý dluh, a to o 10 %.

Celkový objem ohroženého dluhu meziročně klesl o 9 % a koncem září 2016 činil 46,3 miliardy korun, což je o 4,5 miliardy méně než ke stejnému období minulého roku. Mnohem výrazněji se přitom snížil objem dlouhodobého ohroženého dluhu, a to o 3 miliardy korun (- 17 %). Objem krátkodobého dluhu se snížil o 1,5 miliardy (- 4 %) na 15,3 miliardy korun. Pouze u mladých lidí se objem ohroženého krátkodobého dluhu zvýšil. Nejvíce v kategorii 15-24 let, kde vzrostl meziročně o 22 %, konkrétně o 208 milionů. V kategorii 25-29 let vzrostl ohrožený krátkodobý dluh meziročně o 3 %, konkrétně o 63,5 milionu korun.

„I v letošním třetím čtvrtletí pokračoval trend, kdy sice klesá celkový objem nespláceného dluhu i počet lidí s ohroženým dlouhodobým dluhem, ale zároveň stále stoupá počet lidí, kteří nesplácejí své krátkodobé úvěry určené na spotřebu,“ sdělil Jiří Rajl, výkonný ředitel Nebankovního registru klientských informací.

Průměrná částka připadající na klienta s ohroženým dluhem se meziročně snížila. U dlouhodobého dluhu činí 502 tisíc, a je o 50 tisíc (- 9 %) nižší než před rokem. U krátkodobého dluhu je to 102 tisíc, tedy o 14 tisíc (- 12 %) méně než loni.

7. června 2016 | Tiskové zprávy

Lidé si mnohem častěji kontrolují aktuální stav splácení svých půjček, ale stále to nestačí

Ke konci prvního čtvrtletí 2016 nezvládalo splácet své dluhy 337 tisíc osob, což je o 31 tisíce osob více než ve stejném období minulého roku. Zatímco počet lidí nesplácejících dlouhodobý dluh (hypotéky a úvěry ze stavebního spoření) meziročně o 6,4 % klesl, počet lidí nesplácejících krátkodobý dluh (úvěry zejména na spotřebu) se meziročně zvýšil o 12 %. Celkový objem ohroženého dluhu přitom k 31. 3. 2016 meziročně klesl o 7,9 % na úroveň 47,4 mld. Kč. Vyplývá to z dnes zveřejněných údajů Bankovního a Nebankovního registru klientských informací.

Počet klientů s úvěrem se ke konci prvního čtvrtletí 2016 mírně zvýšil na 3 061 965, což činí meziroční nárůst o 14 863 osob, tedy o 0,5 %.

K témuž datu činil počet klientů bank a finančních institucí nesplácejících dlouhodobý dluh 32 tisíc osob, což bylo meziročně o 2 tisíce osob, tedy o 6,4 % méně. Počet klientů nesplácejících krátkodobý dluh byl 305 tisíc osob, což bylo meziročně o necelých 33 tisíc osob, tedy o 12 % více.

„Krátkodobé půjčky jsou mezi lidmi stále oblíbené. I přesto, že pozvolna klesá tempo zadlužování těmito úvěry, roste počet lidí, kteří tyto půjčky nezvládají splácet. Na druhou stranu registrujeme, že se lidé o aktuální stav svých úvěrů začínají mnohem více zajímat. Během 1. čtvrtletí 2016 jsme zaznamenali více než čtyřnásobný meziroční nárůst počtu nakoupených úvěrových zpráv přes portál www.kolikmam.cz,“ říká Jiří Rajl, výkonný ředitel Nebankovního registru klientských informací.

Celkové zadlužení obyvatel dosáhlo v prvním čtvrtletí 2016 výše 1,84 bilionu korun, což je o téměř 117 miliard (o 6,8 %) více než ve stejném období roku 2015. Zvýšila se také průměrná částka úvěru na jednoho klienta, která u dlouhodobého dluhu činila 1,3 milionu korun, což je meziročně o 82 659 Kč (o 6,8 %) více. Průměrná částka úvěru na klienta s krátkodobým dluhem byla 158 525 korun, což je meziročně o 8 747 Kč (o 5,8 %) více.

20. května 2016 | Valné hromady

Představenstvo společnosti CBCB – Czech Banking Credit Bureau, a.s. svolává řádnou valnou hromadus datem konání 22. června 2016

16. března 2016 | Tiskové zprávy

V roce 2007 vydávali lidé v souvislosti se splácením úvěrů zhruba pětinu své mzdy, v roce 2015 již více než čtvrtinu. Lidé si půjčují stále vyšší částky na bydlení i na spotřebu. U klientů s více než 5 úvěrovými smlouvami je míra rizika nesplácení jejich úvěrů téměř dvojnásobná než u klientů s jedním úvěrem.

Ke konci roku 2015 mělo úvěr přes 3 miliony lidí. Objem celkového dluhu se zvýšil na 1,8 bilionu korun. Z toho 1,4 bilionu korun připadalo na dluh z hypotečních úvěrů a úvěrů ze stavebního spoření a 385 miliard na krátkodobé půjčky. Celkový počet lidí s úvěry se ke konci roku 2015 meziročně snížil o 1 %, přičemž dlouhodobý dluh mělo 1,1 milionu lidí a krátkodobý dluh téměř 2,5 milionu lidí. Více než půl milionu klientů poté splácelo obě formy úvěrů zároveň. Lidé si v roce 2015 brali o 5 % vyšší úvěry na bydlení a o 6 % vyšší úvěry na krátkodobou spotřebu než před rokem. Vyplývá to z dnes zveřejněných údajů Bankovního a Nebankovního registru klientských informací.

U klientů s více než 5 úvěrovými smlouvami je riziko nesplácení jejich úvěrů téměř dvojnásobné ve srovnání s klienty s jednou úvěrovou smlouvou. Data Bankovního a Nebankovního registru klientských informací dále potvrzují důležitost vyhodnocování nejen negativních informací, ale i pozitivních informací z úvěrových zpráv. V minulém roce bylo zamítnuto v rámci posuzování úvěruschopnosti žadatelů o úvěr více než 30 % žádostí. U dvou třetin z nich byla žádost zamítnuta z důvodu nesplácení minulých závazků a u přibližně třetiny žadatelů hrozilo předlužení.

„U klientů, kteří jsou sice prozatím schopni své finanční závazky splácet se stává, že další úvěr by už finančně neunesli. Banky a finanční instituce si naštěstí tento fakt uvědomují a žadatele zodpovědně prověřují v komplexních registrech, jako jsou Bankovní a Nebankovní registr klientských informací, které obsahují informace o nesplácených i splácených dluzích,“ vysvětluje Jiří Rajl, výkonný ředitel Nebankovního registru klientských informací. „Povinnost prověřit úvěruschopnost klientů komplexněji než doposud je obsažena i v aktuálně projednávaném zákoně o spotřebitelském úvěru, a mimo jiné i z tohoto důvodu se na náš registr v posledních měsících obrací mnoho společností, které se připravují na proces licencování u České národní banky,“ dodává Jiří Rajl.

„Informace o výši současných splátek úvěrů získané z pozitivních úvěrových registrů jsou mnohdy zásadní a mohou ochránit spotřebitele před jeho předlužením. Jsou stále důležitější také s ohledem na zvyšující se úvěrové zatížení spotřebitelů. Zatímco v roce 2007 dal průměrný spotřebitel na splátky úvěrů přibližně pětinu průměrné měsíční mzdy, v roce 2015 to již byla více než čtvrtina,“ říká Petr Kučera, výkonný ředitel společnosti CRIF – Czech Credit Bureau, která je organizátorem a poskytovatelem služeb pro Bankovní a Nebankovní registr klientských informací.

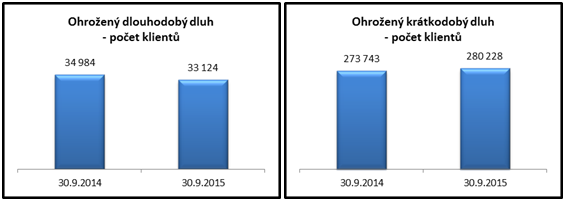

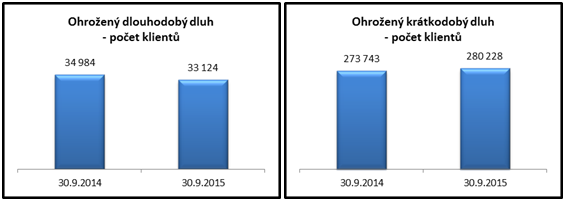

Problémy se splácením mělo více lidí, dlužili však méně

Koncem roku 2015 dosáhla částka ohroženého dluhu výše 48,5 miliardy korun, což je meziročně o 3,3 miliardy, tedy o 6 %, méně. Dlouhodobý dluh se na této částce podílel sumou 16,7 miliardy korun a krátkodobý dluh částkou 31,8 miliardy korun. Počet lidí, kteří nezvládali splácet dluhy na bydlení, se meziročně mírně snížil o 3 500 osob, tedy přibližně o 10 % na 30 674 osob. Naopak počet lidí, kteří měli problémy se splácením krátkodobého dluhu, se meziročně zvýšil na 286 tisíc, což je o 10 tisíc osob, tedy o necelé 4 %, více.

Počet lidí s úvěry se snižuje, půjčují si však vyšší částky

Počet lidí s úvěrem se ke konci roku 2015 meziročně snížil celkem o 30 tisíc osob. Dlouhodobý dluh mělo o 3 tisíce lidí méně. Počet klientů s krátkodobým dluhem se meziročně snížil o 31 tisíc. Zvýšila se naopak průměrná dlužná částka na jednoho klienta. U dlouhodobého dluhu o 69 tisíc na 1,3 milionu korun a u krátkodobého dluhu o téměř 8 tisíc na 157 tisíc korun.

10. listopadu 2015 | Tiskové zprávy

Vánoce na dluh? Nesplácením půjček jsou nejvíce ohroženi lidé ve věku 35 až 44 let

Počet Čechů, kteří mají zároveň úvěr na bydlení i krátkodobou půjčku, překročil půl milionu osob

Dle aktuálních statistik Bankovního a Nebankovního registru klientských informací dluží Češi finančním institucím 1,784 bilionu Kč, o 76 miliard korun více než před rokem. Objem dlouhodobého dluhu činí 1,4 bilionu korun, což představuje meziroční růst o 4,4 %, a objem krátkodobého dluhu meziročně vzrostl o 4,5 % na výsledných 379,9 miliardy korun. Celkem mělo koncem třetího čtvrtletí roku 2015 nějakou formu úvěru 3,1 milionu lidí, z toho 609 tisíc má pouze dluh dlouhodobý a 1,9 milionu dluh pouze krátkodobý. Celkem 505 tisíc Čechů má oba druhy úvěrů zároveň.

Největší objem úvěrů mají lidé ve věku 35 – 44 let. Tato věková kategorie se také nejvýrazněji podílí na objemu dluhu ohroženého nesplácením. Koncem třetího čtvrtletí dosáhla celková částka dluhu po splatnosti výše 50,8 miliardy korun, a lidé ve věku 35 – 44 let se na ní podíleli 39 %. Nejvyšší průměrná částka ohroženého dluhu na klienta připadala na věkovou kategorii 45 – 54 let: u dlouhodobého dluhu je to 633 tisíc Kč, u krátkodobého potom 138 tisíc Kč.

„Vánoce jsou největšími svátky v roce, ale také obdobím, které nejvíce láká k nákupům na dluh. Bohužel proto v tomto období roku hrozí i největší riziko pádu do dluhové pasti. Spotřebitelům doporučuji, aby si před uzavřením další půjčky vždy prověřili, kolik úvěrů a v jaké výši již splácejí. A aby zvážili, jestli další úvěr ještě unesou,“ říká Jiří Rajl, ředitel Nebankovního registru klientských informací.

Nejsnáze mohou spotřebitelé získat přehled o svých stávajících půjčkách prostřednictvím internetového portálu www.kolikmam.cz. Jak uvádí jeho projektová manažerka Romana Knyblová, přes internet si svoji úvěrovou historii častěji kontrolují spíše mladší ročníky: „Celkem 36 % uživatelů portálu www.kolikmam.cz spadá do věkové skupiny 25 – 35 let, dalších 33 % pak do věkové skupiny 35 – 45 let. Zajímavé je, že větší přehled o svých úvěrech chtějí mít muži, kteří tvoří 68 % všech uživatelů.“

Nově poskytnuté úvěry ve třetím čtvrtletí 2015

Objem dluhu z úvěrů poskytnutých ve třetím čtvrtletí roku 2015 dosáhl úrovně 120,7 miliardy Kč.

Na dlouhodobý dluh z toho připadlo 78 miliard Kč (65 % celkové částky), což je o 14,2 miliardy Kč (resp. o 22 %) více než v předchozím roce. „Výhodné podmínky úvěrových sazeb na bydlení stále trvají a ovlivňují růst dlouhodobého dluhu. Pokud Česká republika udrží stávající hospodářský růst, dá se očekávat, že tato situace bude pokračovat i nadále“, vysvětluje Zuzana Pečená, ředitelka Bankovního registru klientských informací.

Meziročně se zvýšil i nový krátkodobý dluh, a to o 3,1 miliardy Kč (resp. o 8 %) na 42,7 miliardy Kč.

Graf 1: Ohrožené úvěry podle počtu klientů

Odborníci z Bankovního a Nebankovního registru klientských informací připravili pro spotřebitele pět rad, jak před Vánoci nespadnout do dluhů.

Pět rad, jak nespadnout do dluhů:

- Nepředlužujte se – mějte jen tolik závazků, kolik jste schopni řádně splácet. Vždy si tedy důkladně promyslete, na co půjčku chcete, a zda ji opravdu potřebujete. Nemyslete přitom jen na současnost, ale i na budoucnost, která může přinést nenadálé situace. Určitě proto mějte v záloze určitou finanční rezervu.

- Nepůjčujte si na zbytečnosti – zvažte, zda věci, které si chcete s pomocí úvěru pořídit, v současné době skutečně potřebujete. Určitě nekupujte na úvěr žádný produkt, který budete splácet delší dobu, než je jeho životnost. Například splácet rok čtrnáctidenní dovolenou.

- Nepůjčujte si na půjčku – pokud se již dostanete do situace, kdy nejste schopni řádně splácet, neřešte to dalšími půjčkami. Raději se domluvte přímo s poskytovatelem úvěru na řešení, například rozložení splácení do delšího období. Svou situaci můžete také konzultovat s Poradnou při finanční tísni (www.financnitisen.cz).

- Pečlivě prověřujte smlouvy – důkladně si pročtěte celou smlouvu a zjistěte, kolik reálně zaplatíte, včetně všech poplatků za správu úvěru, uzavření smlouvy a dalších. Neporovnávejte úrokové sazby, ale sazby RPSN a celkový objem peněz, které zaplatíte. Pozor také na vysoké smluvní pokuty, které u některých finančních institucí hrozí, a které mohou půjčku prodražit.

- Mějte stále přehled o svých půjčkách – evidujte si, kolik úvěrů splácíte a jakou celkovou částku měsíčně na ně vydáváte. Pomoci vám může webový portál www.kolikmam.cz, který informace o půjčkách shromažďuje za vás.